Le vent est en train de tourner pour l’industrie horlogère

La théorie du bullwhip ou effet coup de fouet* que j'utilise depuis 2009 - et dont la pertinence n’a pas diminué - pour expliquer pourquoi, après une période de croissance effrénée, le ralentissement consécutif est brutal et son intensité augmente en remontant la chaîne de valeur. Plus nous avançons en amont du marché vers les fournisseurs, plus l'amplitude sera forte et ses conséquences négatives. Une baisse du marché de 10 % se traduira par un niveau de commande de moins 50 % pour le fournisseur qui fabrique les matériaux bruts des boîtiers de montres. Pourquoi ?

Les cycles économiques se raccourcissent et s'intensifient

Commençons par le cycle économique haussier que nous connaissons depuis la reprise postpandémique de 2021 après une chute de -21% des exportations horlogères suisses en 2020. 2021 et 2022 ont été des années records avec respectivement +31,5% (+3,5% vs 2019) et +12,7% en comparaison annuelle. Bien que l'industrie ait connu une croissance de +8,7 % depuis le début de l'année 2023, le rythme de croissance s'est considérablement ralenti au cours des deux derniers mois, avec +4 % en août et +3,8 % pour la valeur des exportations en septembre, et je ne m'attends pas à un renversement brutal de la tendance au dernier trimestre. En revanche on peut toujours s’attendre à une nouvelle année record, encore plus significative pour les marques championnes, avec une croissance annuelle à un chiffre - ~+7% - de la valeur des montres suisses exportées.

Même si le rythme de croissance de l'industrie horlogère suisse a été relativement sain avec +4,2% en taux de croissance annuel moyen (TCAC) de 2000 à 2022, il a toujours été plus cyclique pour l'horlogerie que pour tous les autres segments de l'industrie du luxe. Et les baisses sont beaucoup plus importantes pour de nombreuses raisons, la première étant le montant moyen nettement plus élevé dépensé pour une montre de luxe par rapport à d'autres catégories de produits de luxe personnels, car en période de baisse conjoncturelle, vous achèterez quand même votre parfum de luxe mais il est fort probable que vous repoussiez l'acquisition de votre prochaine Rolex.

Les volumes ont en revanche connu une tendance fortement négative avec – 47 % d'unités vendues en 2022 par rapport à 2000 ou un TCAC de -2,7 %.

Le cycle baissier et sa corrélation dévastatrice avec les volumes de production

Comme l'indiquent les chiffres publiés le 19 octobre par la Fédération de l'industrie horlogère suisse FH, le mois de septembre affiche toujours une croissance de +3,8% en glissement annuel, mais il s'agit d'une valeur moyenne où le haut de gamme reste très performant avec une croissance de +20% pour les montres vendues au-dessus du seuil de 100’000 CHF. Cela renforce la thèse de Morgan Stanley & LuxeConsult démontrée depuis 2018** selon laquelle le marché est extrêmement polarisé et les segments des prix haut de gamme et luxe se comportent bien mieux que le reste du marché. Les exceptions récentes sont les excellentes performances de Tissot avec sa famille de produits PRX qui gagne en traction et Swatch en entrée de gamme avec sa MoonSwatch qui doublera son volume en 2023 pour atteindre environ 2,2 millions de montres vendues.

Ce sont là des signes positifs, mais les vents contraires commencent à souffler fort et les principaux fournisseurs de l'industrie horlogère ressentent déjà la diminution de leurs portefeuilles de commandes. Les directeurs des achats des marques demandent à leurs fournisseurs de reporter des commandes sur 2024, voire d’en annuler.

Maintenant, nous en venons à la raison pour laquelle un marché en plein essor déclenche soudainement un freinage d'urgence

Lorsque le marché est en plein essor, personne dans la chaîne de valeur ne se demande pourquoi l'augmentation des commandes est parfois un multiple de l'augmentation des ventes réelles. Alors que les ventes réelles de montres peuvent augmenter de 10 %, les commandes sont gonflées de 20 à 50 %, parfois même davantage. Et ce n'est pas parce que les managers de l'industrie horlogère sont particulièrement stupides, mais plutôt parce qu'ils craignent de passer à côté des opportunités de ventes.

1. Alors qu'un surstock vaut 1, la rupture de stock peut coûter 5, d'où la tendance à commander plutôt plus que moins. Le coefficient de 5 représentant les marges habituelles entre le prix de revient et le prix public.

2. Sur les composants critiques, les moyens de production en Suisse sont assez limités et les fournisseurs potentiels sont parfois peu nombreux. Là encore, on aura tendance à passer des commandes excédentaires en espérant que la demande globale les absorbera toutes.

3. Les informations données en amont – aux fournisseurs – par les marques sont souvent rares, manipulées et à la traîne. Alors que les ventes ralentissent déjà, les achats peuvent encore pousser les fournisseurs à livrer. Plutôt que d’envoyer des signaux encourageant la prudence, les marques sous pression de faire du chiffre d’affaires vont tout faire pour se faire livrer les commandes en cours.

4. La complexité des produits s'est considérablement accrue au cours des trois dernières décennies et en corollaire l’interchangeabilité a décru. Auparavant, certains composants pouvaient être échangés entre deux clients, ou les lots de production pouvaient facilement être échangés en fonction de l'évolution des tendances. Aujourd'hui, presque chaque marque requiert des composants spécifiques avec un nombre de 150 à 300 composants spécifiques pour un mouvement mécanique ou 60 pour un boîtier.

5. Les trois dernières décennies ont également vu se multiplier les capacités de fabrication propres à une marque, tendance soutenue par les revendications " made in-house " d'un nombre croissant de marques de luxe. Plutôt que de mutualiser les capacités de R&D et de fabrication comme dans tout autre secteur, l'industrie horlogère s’est engagée dans une verticalisation de sa production. Cela signifie moins de fournisseurs indépendants – car les fusions-acquisitions sont un moyen pour les marques d'acquérir des connaissances en matière de fabrication – et des coûts de production plus élevés.

Cela vous semble encore assez théorique? Prenons un exemple pratique

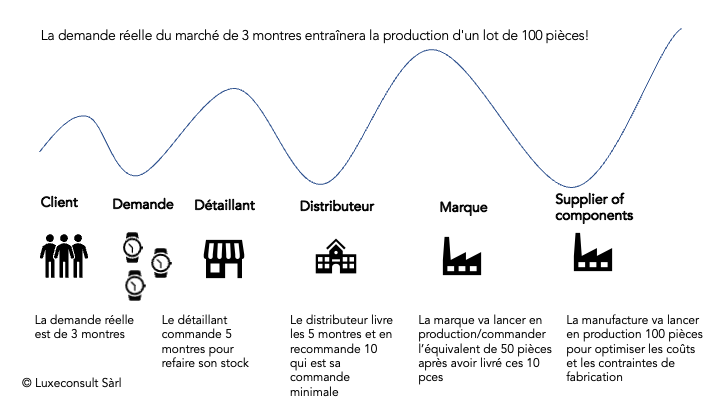

Dans l'exemple théorique ci-dessous, le détaillant vend trois montres de la même référence à des clients. Le détaillant commande ensuite cinq montres au grossiste parce qu'il veut un stock de sécurité de deux montres et qu'il s'attend à ce que le volume des ventes augmente ou du moins reste stable. Le grossiste livrera les cinq montres et en commandera dix en raison de la taille minimale imposée par la marque. La marque horlogère commandera elle-même de nouveau 50 pièces après avoir livré les 10 pièces au détaillant.

Le fabricant de composants lancera un lot de 100 pièces afin d'optimiser les coûts de production (économies d'échelle). Au total, en raison du manque de visibilité de la demande finale réelle, de la nécessité de disposer d'un stock tampon et de l'optimisation des coûts de production, la demande finale de seulement trois montres pourrait déclencher un lot de production de 100 pièces.

Comme nous l'avons mentionné, il s'agit d'un exemple théorique et nous savons que les grandes entreprises horlogères (comme Swatch et Richemont) distribuent en majorité par des filiales locales aux détaillants. Par ailleurs les marques ont tendanciellement augmenté leur part dans le dernier maillon de la chaîne en créant des magasins mono-marques détenus par la marque ou en franchise avec des détaillants.

Toutefois, cela ne signifie pas toujours que les inefficacités de la chaîne d'approvisionnement soient complètement éliminées.

En résumé, l'effet de levier négatif sur un marché baissier provient principalement des facteurs suivants: 1) le manque de transparence des données; 2) le manque de précision des données; 3) le manque de synchronisation des données tout au long de la chaîne de valeur et d'approvisionnement, c'est-à-dire qu'il n'y a pas de lien entre la demande réelle (des différents clients du monde entier) et la production.

Même si les marques agissent de plus en plus sur l'intégration de leurs données de vente en allant directement au consommateur (DTC) avec leurs boutiques mono-marques, il reste encore beaucoup à faire. Par exemple, une marque comme Omega contrôle ~30% de ses ventes au détail en possédant 275 points de vente dans le monde et obtient un accès instantané aux données de vente, les 70% restants seront beaucoup moins réactifs et leurs données de ventes sujets à interprétation.

Finir 2023 sur une note positive mais plus réaliste et espérer que 2024 ne sera pas trop cahotique

Le succès continu de la MoonSwatch, et dans une moindre mesure le succès initial de la Scuba Fifty Fathoms – deux collaborations de Swatch avec respectivement Omega et Blancpain - et le succès de la Tissot PRX soutiennent la croissance volumique à 80% et celle-ci sera de l’ordre de 1,3 millions de montres vendues en plus par rapport à l’année précédente.

Côté valeur, la situation est totalement différente avec les marques championnes : Audemars Piguet, Richard Mille, Patek Philippe qui représentent l'essentiel de la croissance.

Mais qu'est-ce que cela signifie pour les fournisseurs ? Deux contraintes contradictoires les mettent encore plus sous pression, dont une qu'ils partagent avec les marques : la pénurie de personnel qualifié et l'autre l'agilité que le phénomène « coup de fouet » exige d'eux… une fois de plus.

* https://www.bluelean.fr/blog/production/l-effet-coup-de-fouet.html

** "Sixth annual Swiss watcher" publié par Morgan Stanley Research en collaboration avec LuxeConsult 28.03.2023